2012년 4월 15일부터 상법 제341조의 일반목적에 의한 자기주식 취득은 주주총회 보통결의 사항으로, 각 주주의 지분율에 비례해서 자기주식을 거래해야 한다. 자기주식거래는 다소 복잡한 상법상의 후속절차를 거쳐야 한다.

이러한 거래는 상법상 유효한 거래이므로 상법 절차만 준수한다면 상법상 문제는 발생하지 않는다. 다만 세법상 과세문제가 있을 뿐이다.

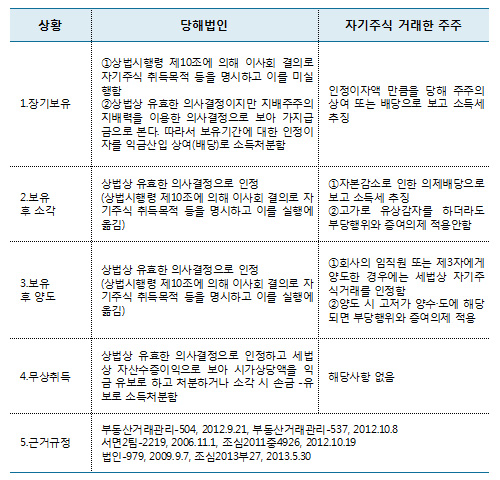

세법은 최초 자기주식거래에 대해서는 상법상 유효한 거래이므로 일단 인정하고 세법상 과세문제를 보류시킨다. 그 이후에 당해법인이 취득한 자기주식을 자기주식 취득목적에 부합하지 않게 장기보유하거나 소각 및 양도할 때 각각 세법상 과세를 한다.

즉 상법 시행령 제10조의 자기주식 취득목적에 부합하지 않게 장기보유하면 가지급금으로 보아 가지급금 인정이자를 익금산입해 세무조정하고 거래상대방인 주주에게 배당 등으로 소득 처분한다.

또한 자기주식 보유 후 소각(유상감자)하면 최초 자기주식 거래를 한 주주에게 의제배당을 한 것으로 보아 배당 소득세를 추징한다.

마지막으로 자기주식거래 이후에 임직원이나 제3자 등에게 자기주식을 양도하면 원칙적으로 세법상 과세문제는 없지만 자기주식 거래대금이 시가에 비해 높거나 낮은 가격에 양·수도한 것에 해당되면 부당행위와 증여의제를 적용한다. 이를 정리해보면 다음과 같다.

결론적으로 일반목적의 자기주식 취득은 상법시행령 제10조에 의해 이사회 결의로 자기주식 취득목적 등을 명시하면 가능하다.

다만 취득 이후에 취득목적을 실행하지 않거나 실행하더라도 소각할 경우에는 세법상 가지급금 인정이자 또는 배당으로 과세한다.

따라서 자기주식 취득은 상법상 허용되지만, 세법상으론 이사회 결의로 자기주식 취득목적 등을 명시하고, 일정 기간이 지나면 취득 목적을 실행하되 제3자에게 양도하거나 임직원에게 성과급으로 지급하는 경우에만 세법상 불이익 없이 제한적으로 허용된다.

‘조세일보 기업지원센터’에서는 기업의 안전한 자기주식거래에 대하여 전문가가 지원을 해주는 서비스를 제공하고 있다.

☞원문보기

http://www.joseilbo.com/news/htmls/2015/02/20150217249330.html

(구)조세일보 기업지원센터 / 02-6969-8918, http://biz.joseilbo.com)

[저작권자 ⓒ 조세일보(http://www.joseilbo.com). 무단전재 및 재배포 금지]

박상진 세무사(스타리치 어드바이져 고문 세무사)

[약력]

(주)스타리치 어드바이져 고문 세무사

서울 중구 금고지정심의위원회 위원

세무사고시회 연수부회장